مقایسه صندوقهای سرمایهگذاری خطرپذیر شرکتی و معمولی

سرمایه گذاری خطرپذیر به دایرهی مجموعههایی که اصل فعالیتشان را بر این عمل بنا نمودهاند و با عنوان Venture Capital یا VC شناخته میشوند، محدود نمیشود. منافع سرمایه گذاری خطرپذیر و عملکردی که از خود در دهههای اخیر به نمایش گذاشته است، سبب جذب شرکتهای بزرگی به این حوزه شده است که لزوما هسته اصلی کسب و کارشان سرمایه گذاری نیست.

اکوسیستم به نقل از اکوموتیو - این شرکتها در ظاهر عملی مشابه شرکتهای سرمایه گذار خطرپذیر یا همان VC ها انجام میدهند اما اهداف، ساختارها و نحوهی تعاملشان با استارتاپ ها تفاوتهایی با VC دارد که باعث شده است آنها را تحت عنوان جدیدی به نام سرمایه گذاری خطر پذیر شرکتی یا CVC بشناسند.

همانطور که «هنری چسبرگ»، استاد دانشکده کسب و کار دانشگاه هواس در برکلی، در مقالهاش به نام «معنای سرمایهگذاری خطرپذیر شرکتی» توضیح میدهد، دو تفاوت عمده میان VC و CVC وجود دارد که به بیان آنها می پردازیم.

1- هدف در سرمایهگذاری خطرپذیر شرکتی

معمولا شرکتهای که قصد فعالیت به عنوان CVC را دارند بخش یا شرکت مستقلی را برای این امر تاسیس میکنند تا به صورت متمرکز اهداف برنامهی سرمایه گذاری خطرپذیرشان را دنبال کند. در سرمایه گذاری خطرپذیر شرکتی تمرکز تنها بر روی پیشبرد اهداف مالی نیست. CVC در کنار اهداف مالی، اهداف استراتژیک خود را هم دنبال میکند. به عبارت دیگر یکی از مهمترین اهداف تاسیس CVC استفاده از پتانسیلهای موجود در کسب و کارهای نوپا برای رشد بیشتر در شرکت مادر یا موسس CVC است. به عنوان مثال، شرکت ها ممکن است بخواهند دری به روی فناوریهای جدید بگشایند تا وارد بازارهای جدید شوند، اهداف خرید را شناسایی نمایند و به منابع جدید دسترسی پیدا کنند. در این صورت یکی از ابزارهای مناسب و موثر تاسیس یک شرکت سرمایه گذاری خطرپذیر است. بر همین اساس نوع روابط بین CVC با استارتاپ ها نسبت به VC ها متفاوت است. چنانکه ممکن است یک CVC از استارتاپ بخواهد مسیری را طی کند که طولانیتر و سختتر بوده و سود مالی کمتری را در پی دارد، اما دستاوردهای آن برای شرکت مادر بسیار جذابتر خواهد بود.

توجه به اهداف استراتژیک لزوما به معنای این نیست که اهداف مالی به حاشیه بروند. بلکه میتوان به طور همزمان تحقق این اهداف را پیگیری کرد و از آثار مثبتشان بر یکدیگر هم بهرهمند شد. تمام سرمایه گذاری های استراتژیک در بلندمدت به ایجاد ارزش افزوده مالی میانجامند اما گاهی اوقات عدم هماهنگی بین اهداف مالی کوتاه مدت و اهداف استراتژیک میتواند بین سرمایه گذار خطرپذیر شرکتی و استارتاپ اختلاف ایجاد کند. به عنوان مثال، تمرکز شدید در دستیابی به اهداف کوتاهمدت مالی ممکن است دستیابی به اهداف استراتژیکی بلندمدت را با مشکل مواجه کند که نهایتا سبب انتفاع مالی کمتر شرکت در بلند مدت میشود. در مواجهه با این معضل، CVC ها اولین طرحهای پیشنهادی مخاطره آمیز را در راستای اهداف استراتژیک (و نه اهداف مالی) پذیرش میکنند. سپس آن طرح را با توجه به استانداردهای سرمایهگذاری مالی، با استفاده از روشهای مشابه سرمایهگذاران ریسکپذیر مستقل، تجزیه و تحلیل میکنند. این یکی از اشتباهات بزرگ این شرکتها است. چرا که طرحی که پذیرش شده است، طرحی با اهداف استراتژیک و بلندمدت است و نمیتوان آن را با معیارهایی که توسط VC ها به کار گرفته میشود و بیشتر بر اهداف مالی کوتاه مدت تمرکز دارد، سنجید.

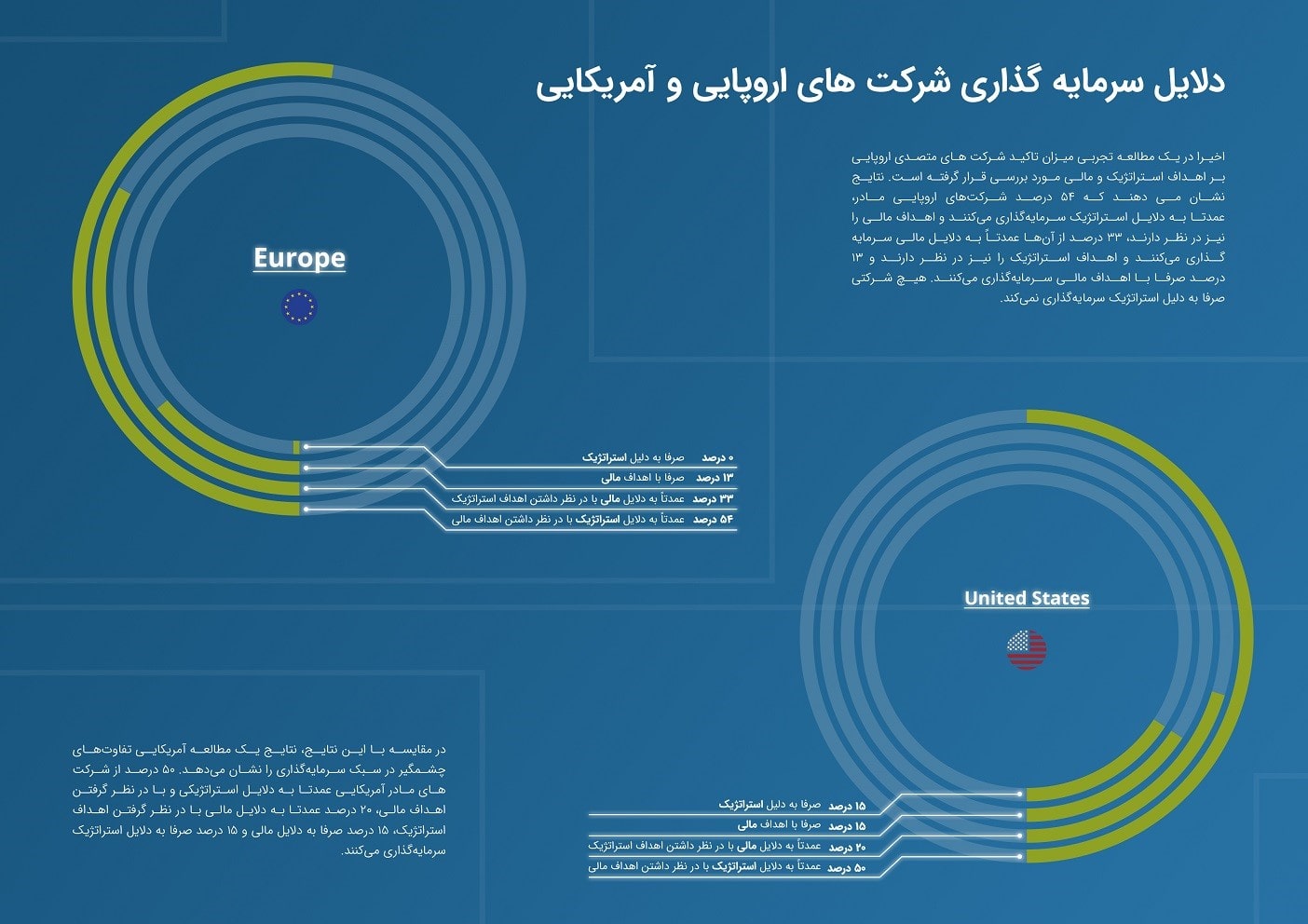

اخیرا در یک مطالعه تجربی میزان تاکید شرکت های متصدی اروپایی بر اهداف استراتژیک و مالی مورد بررسی قرار گرفته است. نتایج نشان میدهد که 54 درصد شرکتهای اروپایی عمدتا به دلایل استراتژیک سرمایه گذاری میکنند و اهداف مالی را نیز در نظر دارند، 33 درصد از آنها عمدتاً به دلایل مالی سرمایه گذاری میکنند و اهداف استراتژیک را نیز در نظر دارند و 13 درصد صرفا با اهداف مالی سرمایه گذاری میکنند. هیچ شرکتی صرفا به دلیل استراتژیک سرمایه گذاری نمیکند. در مقایسه با این نتایج، نتایج یک مطالعه آمریکایی تفاوتهای چشمگیر در سبک سرمایه گذاری را نشان میدهد. 50 درصد از شرکتهای آمریکایی عمدتا به دلایل استراتژیکی و با در نظر گرفتن اهداف مالی، 20 درصد عمدتا به دلایل مالی با در نظر گرفتن اهداف استراتژیک، 15 درصد صرفا به دلایل مالی و 15 درصد صرفا به دلایل استراتژیک سرمایه گذاری میکنند. اما به عنوان یک قاعده می توان در نظر گرفت که سرمایه گذارهای خطرپذیر شرکتی -چه اروپایی و چه آمریکایی- عمدتا به دلایل استراتژیک سرمایه گذاری میکنند و منافع مالی خود را نیز مد نظر قرار میدهند. باید توجه داشت که حتی در مواردی که عنوان میشود CVC برای تحقق اهداف استراتژیک اقدام به سرمایهگذاری میکند، باز هم هدف نهایی دستیابی به منافع مالی است که از طریق تبدیل توانمندی استراتژیک به دست برتر در بازار تحقق مییابد که البته این امر در چارچوب یک برنامهی نسبتا بلند مدت اتفاق میافتد.

2- نوع ارتباط استارتاپ با سرمایهگذار خطرپذیر شرکتی

دومين تفاوت عمدهی CVC با VC، میزان و نوع ارتباطی است که با استارتاپ دارد. برای مثال، یک استارتاپ با ایجاد پیوندهای قوی با شرکت سرمایه گذار شرکتی میتواند از کارخانههای تولید، کانالهای توزیع، فناوری یا نام تجاری آن استفاده کند. یک سرمایه گذاری خطرپذیر شرکتی ممکن است برای یک استارتاپ فرصتی برای ایجاد قابلیتهای جدید و متفاوت ایجاد کند اگرچه گاهی اوقات نیز با اتخاذ تصمیمات اشتباه میتواند قابلیتهای فعلی استارتاپ را تهدید کند.

VC یا CVC ؟

با توجه به تفاوتهای ذکر شده بین VC و CVC و مواردی مثل مزیتها و روند رو به رشد فعالیت سرمایه گذاران خطرپذیر شرکتی، انتخاب بین این دو دسته از سرمایه گذاران برای صاحبان کسب و کار تا حدودی دشوار است.

عدهای معتقدند که CVC ها به دلیل برخورداری از دانش بیشتر در مورد بازار و فناوری و همچنین برخورداری از ترازنامهی قوی و داشتن ظرفیت تبدیل شدن به یک سرمایهگذار صبور، نسبت به VC مزیت رقابتی دارند. نام تجاری یک شرکت ممکن است نشانهای از کیفیت استارتاپ برای سایر سرمایهگذاران و مشتریان بالقوه باشد و این موضوع باعث روی آوردن دیگر سرمایه گذاران و مشتریان به استارتاپ میشود که در نهایت به نفع هر دو طرف یعنی استارتاپ و سرمایه گذار اولیه یعنی CVC خواهد بود. عدهی دیگری از کارشناسان نیز معتقدند که همکاری با CVC به 4 علت بهتر از همکاری با VC است. این دلایل عبارتند از:

- CVC ها میتوانند دیدگاه بلندمدتتری نسبت به سرمایه گذاران سنتی داشته باشند، بنابرین فشار کمتری را برای خروج از سرمایهگذاری وارد میکنند.

- CVC ها میتوانند به عنوان مشتری اصلی استارتاپ ایفای نقش کنند. همچنین این قابلیت را دارند که تامین کنندگان و مصرف کنندگان حاضر در زنجیره تامین خود را به استارتاپ متصل کنند.

- CVC ها میتوانند دانش، تجربه و مهارتهایی که در کسب و کارشان کسب کردهاند را در اختیار استارتاپ ها قرار دهند.

- CVCها میتوانند به کارآفرین فرصتی فراتر از پیشبرد استارتاپش بدهند و زمینه اثرگذاری وی در تدوین استراتژیها هم سو و مشارکت در تصمیمگیری را فراهم کنند.

اما همکاری با CVC معایبی نیز دارد که موجب میشود بعضی از استارتاپ ها با آنها همکاری نکنند. این معایب را می توان اینگونه بر شمرد:

- CVC ها میتوانند گزینههای موجود برای جذب سرمایه یا خروج از سرمایه گذاری را محدود کنند.

- CVC ها میتوانند منجر به ایجاد محیطی با «کارآمدی» کمتر شوند: آنها میتوانند مانع اطلاع یافتن کارآفرینان از سیگنالهای بازار شوند. این سیگنالها ممکن است ورودیهای مفیدی برای توسعهی برنامههای تجاری کارآفرینان باشند.

- CVC ها ممکن است فعالیت استارتاپ را به شبکه ارتباطات خودشان محدود کنند و از این طریق کارآفرینان را از کسب مشتریان بیشتر و به طور بالقوه با ارزش بالاتر، منع کنند.

- با توجه به پیوندها و ارتباطات شرکتی که سبب ایجاد بروکراسی میشود ممکن است آهستهتر از آنچه کارآفرینان انتظار دارند و به آنها نیاز دارند، حرکت کنند.

- CVC ها میتوانند کنترلی بیشتر از حد قابل تحمل کارآفرینان بر استارتاپ ها اعمال کنند. به عنوان مثال نظارت شدید بر فعالیتهای استارتاپ در هیئت مدیره ممکن است باعث انحراف استارتاپ از اهداف و برنامههای تجاری خود شود.

نکتهای که لازم است صاحبان کسب و کار در رابطه با همکاری با CVC ها بدانند این است که همهی مزایا و معایب فوق برای تمامی CVC ها مصداق ندارد. نکتهی دیگر آنکه شاید مهمترین عامل برای مشارکت با CVC ها درک اولویتهای CVC باشد. در بعضی موارد، منفعت مالی CVC ها برایشان در اولویت است اما برخی CVC ها مایلند عدم بازگشت سرمایه در کوتاه مدت را در عوض منافع استراتژیک بیشتر در آیندهی کسب و کار فدا کنند. به طور معمول CVC ها مأموریت دارند تا هر دوی این اهداف را برآورده کنند. لذا یک استارتاپ باید پیش از شروع همکاری درک روشنی از اولویتها، اهداف و عملکرد CVC داشته باشد و متناسب با آن در خصوص همکاری تصمیمگیری کند.

نظرات